家計

専業主婦・主夫は対象になる?主婦・主夫がふるさと納税するときのポイントを解説

豪華な返礼品もあり、お得だと話題のふるさと納税。

家計にお得という話は聞いたことがあっても、実際にチャレンジしていない人も多いのでは?

誰でもお得になるの?

主婦・主夫も対象なの?

こんな疑問点が解決できれば、ぜひとも使ってみたいですね!

かんたんに説明すると、ふるさと納税は200万円以上の所得のある人は使うべき制度。お得に地方の名産品やサービスが受けられる可能性が高いです。

この記事では、ふるさと納税の概要や主婦・主夫が使うときのポイントについて説明していきます。

■ふるさと納税とは?概要を説明

ふるさと納税とは、地方自治体へ寄付することで、所得税・住民税の控除が受けられる制度のこと。また、寄付の返礼で受け取れるものとして、自治体ごとのさまざまな名産品やサービスがあります。

ふるさと納税の目的

日本の地方を活性化させよう!という国の狙いから生まれた「ふるさと納税」。

現在多くの納税者は都心に住んでおり、地方の税収が減っています。

ふるさと納税は、自分の生まれた市町村や、応援したい自治体に寄付をすることで、地方貢献につながる制度なのです。

制度の概要

かんたんにいうと、「実質2,000円の負担で、寄付額相当の所得税・住民税の控除が受けられる制度」となっています。

ポイントは、3点あります。

- 納税者のみが対象となること

- 原則「確定申告」がいるが、申請すれば確定申告不要となる「ふるさと納税ワンストップ特例制度」があること

- 控除額には限度があるため、お得に利用するには上限額の計算が必要であること

■ふるさと納税控除額の計算について

ふるさと納税には、控除額の計算式があります。さらに、収入・家族構成によって控除額の上限が変わるため、際限なく控除を受けられるわけではありません。

ふるさと納税の恩恵を最大限受けるためには、控除可能額の計算と上限控除額を知っておくことが重要です。

控除計算式

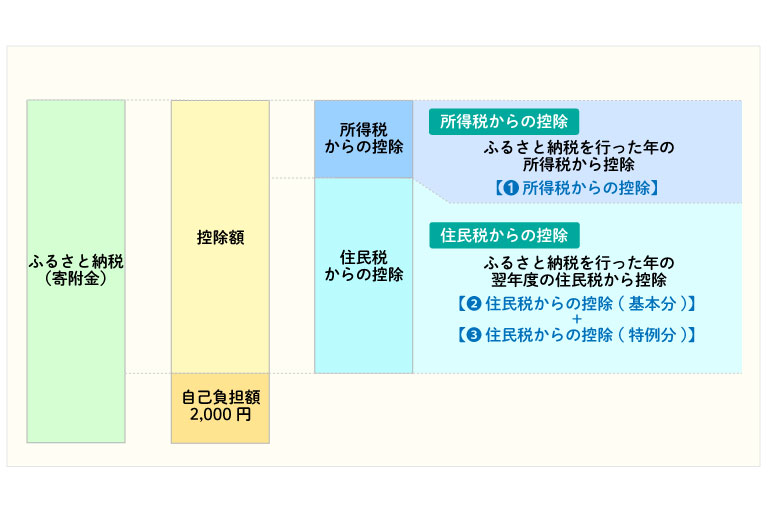

ふるさと納税の控除計算の仕組みは、以下の図のようになっています。

※3' 住民税からの控除(特例分) = (住民税所得割額)×20%3で計算した場合の特例分が住民税所得割額の20%を超える場合は、この計算式となります。この場合、すべての控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。出典:総務省ふるさと納税ポータルサイトより一部抜粋・改変

■専業主婦・主夫はふるさと納税できる?

ふるさと納税自体は誰でも寄付できますが、控除が受けられるのは納税者のみ。

つまり、所得のない専業主婦・主夫や、年収103万円以下のパート主婦・主夫は税制上の優遇を受けられません。

主婦・主夫のそれぞれの年収パターンについて、詳しく見ていきましょう。

所得のない専業主婦・主夫のふるさと納税

所得のない専業主婦・主夫は「非納税者」なので、税金控除の対象外です。主婦・主夫の名義でふるさと納税をしても、税制上の優遇はありません。

ふるさと納税による控除を受けたい場合は、納税者である配偶者の名義でふるさと納税をしましょう。

年収103万円以下のパート主婦・主夫のふるさと納税

年収103万円以下のパート主婦・主夫の場合、配偶者の扶養の範囲内となります。

所得のない専業主婦・主夫と同様、納税者である配偶者の名義でふるさと納税をしたほうが得になります。

年収103万円以下で扶養に入っているときの、税金の考え方について説明しておきます。

- 所得税は非課税

- 住民税は、年収100万前後※の収入がある場合、通常5,000円程度※発生する※住民税の均等割額は、各自治体により基準や金額が変わります。

5,000円程度の住民税が発生しているので、ふるさと納税の控除対象では?と思われるかもしれませんが、金額的に「お得」にはならないケースがほとんど。

ふるさと納税には、控除額の上限が収入によって決まっており、所得の大きいほうが控除額が大きくなるのです。また、控除額の計算には、所得税の控除額と住民税の控除額が分けて算出されるため、所得税が非課税の分控除額が半減してしまいます。

よって、年収103万円以下のパート主婦・主夫は、配偶者の名義でふるさと納税をするほうがおすすめです。

年収130万円以上201万以下のパート主婦・主夫のふるさと納税

年収130万円以上201万以下のパート主婦・主夫は扶養から外れており、配偶者特別控除を受けているケースです。

この場合、少額のふるさと納税額が全額控除(うち2,000円は自己負担)で利用できる場合があります。

ただし、ふるさと納税は10,000円の寄付に対し10,000円相当の品物が返礼されるとは限りません。一般的には年収200万以上からお得に利用できるといわれていますので、品物や控除可能額を見て選んでいくことが大切になります。

年収による、ふるさと納税上限額の計算例例1)年収1,350,000円で、自分の扶養している家族がいないパート主婦・主夫の場合、ふるさと納税額5,000円程度までが全額控除対象となります。よって、自己負担額2,000円をひくと3,000円が控除対象です。例2)年収1,800,000円で、自分の扶養している家族がいないパート主婦・主夫の場合、ふるさと納税額10,000円程度までが全額控除対象となります。よって、自己負担額2,000円をひくと8,000円が控除対象です。※住民税は各自治体によっても異なるため、あくまでも目安としてご覧ください。

共働きの夫婦のふるさと納税

お互いの年収が201万以上である共働き夫婦の場合、それぞれが個別にふるさと納税の恩恵が受けられます。

夫婦それぞれが、ふるさと納税上限枠までを利用することが可能です。

上限額の計算ツールふるさと納税額控除額のシミュレーションには、総務省が提供するツールが便利です。ぜひ利用してみてください。◆総務省HPふるさと納税ポータルサイト

■専業主婦・主夫が利用するふるさと納税手続きの注意

専業主婦・主夫がふるさと納税を利用する場合、いくつかの注意点があります。

次の内容に注意して、損をしないように利用してくださいね。

- 配偶者のかわりに手続きをする場合は、名義に注意する

- 実際に税額の控除を受けられるのは、翌年度になる

- 「ふるさと納税ワンストップ特例制度」を使うことによる注意ポイントがある

配偶者のかわりに手続きをする場合、名義に注意する

配偶者の枠でふるさと納税の控除を受けたい場合は、「寄付者の名義」と「クレジットカードの名義」が、双方とも配偶者の名義となるように手続きをする必要があります。

あくまでも、「控除を受けたい人」の名義での申込となる点に注意しましょう。

実際に税額の控除を受けられるのは、翌年度になる

ふるさと納税は、原則確定申告によって手続きをします。その年の1月から12月までの寄付分に対して、翌年の2月~3月に確定申告をし、所得税の還付(または控除)と住民税の控除を受けられる制度です。

寄付後すぐに、還付や控除を受けられるわけではない点に注意しましょう。

「ふるさと納税ワンストップ特例制度」の注意ポイント

「ふるさと納税ワンストップ特例制度」は、事前申請することで、確定申告が不要になる制度です。

普段確定申告をしない会社員などにとっては便利な制度ですが、以下の注意点は押さえておきましょう。

- 寄付できる自治体数が5つまでに制限されている

- 還付は、翌年6月から、住民税への控除として反映される

- 申請後に転居等があれば、変更届が必要

- 「医療費控除」※などをする場合は、確定申告が必要

■ふるさと納税の内容と、主婦・主夫の利用方法まとめ

ふるさと納税についてもう一度まとめます。

- ふるさと納税は、2,000円の自己負担で寄付額全額が翌年に税金控除される。

- ただし、控除額には上限がある。

- ふるさと納税は、年収201万円以下のパート主婦・主夫であれば、配偶者の名義を中心に利用したい。

- 会社員の配偶者であれば「ふるさと納税ワンストップ特例制度」が便利だが、注意点もある。

かしこく使えば、家計にお得なふるさと納税。

地方への貢献にもなる素晴らしい制度です。

記事で紹介したポイントを押さえつつ、今日から気になる寄付先を探してみてはいかがでしょうか?

※この記事は2020年12月時点の法律・情報に基づき作成しているため、将来、法律・情報・税制等が変更される可能性があります。

出典

「よくわかる!ふるさと納税」(総務省)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/about/

「寄附金控除額の計算シミュレーション」(総務省)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/deduction.html#note3

「ふるさと納税のしくみ」(総務省)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/mechanism/procedure.html

「制度改正2 手続きの簡素化(「ふるさと納税ワンストップ特例制度」の創設)」(総務省)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/topics/20150401.html#block02

「控除されたお金はいつ戻ってきますか?」(総務省)

https://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/furusato/faq/#q6

「No.1120 医療費を支払ったとき(医療費控除)」(国税庁)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1120.html

執筆者

pomoco

元金融会社勤めのフリーランスライター/2級FP技能士資格保有

FP資格の知識を生かし、金融全般や家計といったジャンルを中心に執筆活動中。

会社員のときに感じていた「ワーママの毎日に楽しい!を増やしたい」というテーマで、日々情報を発信しています。