家計

【税理士監修】住民税はいつから引かれる?実は初任給の手取りは高め!

社会人になって初めてのお給料、気分が高まりますよね!

記念に何かを買ったり、親にプレゼントしたりと計画を立てているかもしれません。

令和元年賃金構造基本統計調査(初任給)によると、大学卒の初任給平均は21万200円。

しかしこの金額がすべて口座に入るわけではなく、いろいろ引かれた額が実際の手取り金額となります。

「初任給は低いもので、これから徐々に上がる」と思っている方もいるでしょう。

たしかに多くの企業では、勤続年数が長くなるにつれて給与の額面が上がります。

ただし!額面が増えるからといって、手取り金額も増えるわけではありません。

それどころか、最初の手取り金額より下がる可能性もあるのです!

その理由と対策方法についてご紹介します。

ぜひ最後までご覧ください。

⇒1分でわかる!記事のまとめ動画はコチラ!

■控除されるものが増えて、初任給より手取り額が減るかも

最初の手取り額が、今後の基準になるとは限りません。

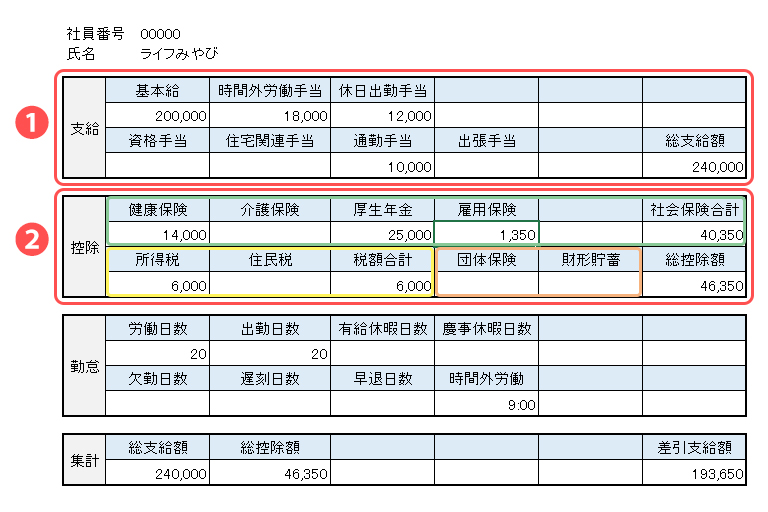

入社して1回目の給与を受け取る際は、必ず給与明細を確認しましょう。給与の額面や手当、控除される費目・金額が明記されています。

(給与明細例)

第1回目の初任給の場合、②の控除では所得税と雇用保険が引かれます。

本来健康保険料と厚生年金保険料も給与から天引きされるのですが、翌月から控除する会社が多い*1ため、最初は手取り額が多いのです。

入社してから団体保険や財形貯蓄などに加入する方もいるでしょう。

その場合も手続き後に天引きが始まるので、2か月目以降の控除額が大きくなる(=手取り額が下がる)ことがあります。

また①の支給については、時間外労働手当や休日出勤手当など、その月によって変動する手当もあります。

これらのことから、最初に口座に振り込まれた初任給が、今後も振り込まれる額と同じだと認識しないようにしましょう。

*1 雇用保険も翌月に控除するなど、実際のタイミングは会社によって異なります。

■2年目からは住民税もひかれる!

入社して2か月目に手取り額が下がるとお伝えしましたが、実は入社した2年目にも手取り額が下がる時期が来るのです。

それは2年目の6月。住民税が決定したときです。

住民税は前年の所得に対して課税する税金で、「課税所得×10%+均等割」*2が目安です。

*2 税率は一部の自治体で例外があります。

前年の所得が確定した2年目の6月に天引きが始まるので、給与額が上がっていなければ手取り額が下がってしまいます。

「だいたい自分の手取りはこれぐらいだから」と思っていると、思わぬ痛手になることも。2年目から住民税が引かれることは、今から意識しておきましょう。

ちなみに2年目の給料から天引きされる住民税は、社会人1年目の4月~12月に受け取った給料をもとに算出されます。つまり9か月分ですね(入社前の1~3月にアルバイトをしていない場合)。

3年目にはその前年の12か月分をもとに算定した住民税が引かれるので、さらに手取りが減る可能性もあるのです!

■奨学金を借りていた人は要注意!10月から返済が始まります

大学生のときに奨学金を借りていた方は、卒業したあとに返済が始まります。

その時期は「貸与が終了した月の翌月から数えて7カ月目から」と決められているため、多くの方は新社会人になった10月から返済が始まります。

給与から天引きされるわけではありませんが、口座振替で毎月引かれるので、口座に残る金額はその分減ってしまいます。

「口座に振り込まれる給与で生活費をやりくりする」という生活に慣れたころに、奨学金返済が始まる のです。

給与振込口座と奨学金返済口座が別の場合も、残高不足にならないように気を付けないといけません。

奨学金の返済口座は後から変更できるので、会社指定の給与振込口座に統一するのも1つです。

給与があがるわけではないのに支出が増えるため、やりくりに困るケースもあるでしょう。

ただし返済を後回しにするのは避けないといけません。

奨学金の返済を延滞すれば、個人信用情報機関に登録されてしまうからです。

そうなれば、

- クレジットカードをつくれない

- 自動車ローンを組めない

- 住宅ローンなどを組めない

などが起こります。

延滞を解消しても、一定期間は記録に残ってしまうのです。

そうならないためにも、きちんと奨学金を返済しつつ、家計のやりくりをしないといけません。

■今後減るかもしれない手取り月収に備えて

ここまで読むと「実は初任給の手取りは高め」という意味が分かっていただけたと思います。

では今後減る可能性のある手取り月収に備えて、どんな対策ができるのでしょうか。いくつかコツを伝授します。

給与明細を確認する癖をつける

給与明細は総支給額を見るだけという方もいますが、きちんと明細まで確認しましょう。

単に「手取りがあがったさがった」だけではなく、「手当がこれだけあった」「今月から組合費が引かれるようになった」などを確認することで、額面と手取りが把握しやすくなります。

ただ「毎月なんとなくこれぐらいの給料をもらっているな」と思っている人に比べて、確実にお金に対する意識が高まります。

これからお話しする対策も、まずお金への意識がないことには始まりません。

ざっくりでも家計簿をつける

とくに一人暮らしの方は、必ず家計簿をつける習慣をつけましょう。

常に持ち歩いているスマホに家計簿アプリを入れ、クレジットカードと連携させるのが手軽ですね。

その目的は、①毎月の収支をきちんと把握することと、②限られた収入の中でのやりくりを意識することです。

何か月も続けていくことで、「4月はクリーニング代がかさむ」「9月は定期代がかかる」という支出増の月もつかみやすくなります。

これにより、予想外の出費が減って収支のコントロールがしやすくなります。いつもより手取りが少なかった場合は、どの支出を抑えたらいいのかも考えやすいです。

確実に年末調整をする

年末調整とは、毎年1月~12月まで給与から天引きされてきた所得税を精算する制度のことです。学生時代のアルバイト先でも、「給与所得者の扶養控除等異動申告書」の提出をしたかもしれません。

年末調整はとても大切で、これにより手取り額が増える可能性もあるのです。

所得税は毎月の給料から天引きしていますが、実は所得が確定する前に先払いしているため、12月に精算します。その結果払いすぎている分があれば、差額が戻ってくるのです(逆に支払わないといけないケースも稀にあります)。

さらに年末調整には、重要なことがもう一つ!

もし加入している保険があるなら、「生命保険料控除 」や「地震保険料控除」という申告をすることで、所得税と住民税の負担を軽くできます。

社会人になれば死亡保険や医療保険などに加入する方が多いので、きちんと年末調整で申告しましょう。

ふるさと納税を活用する

ふるさと納税とは、応援したいと思う自治体に寄付(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

さらにその自治体から返礼品を受け取ることができます。

新社会人は住民税を払っていませんが、ふるさと納税をすれば翌年の住民税から控除されます。税負担が高くなる2年目に向けて、今年ふるさと納税をすれば負担を軽くできますね。

ただし2点注意があります。

まずは控除の額には限界があるので、およその給料見込み額を調べてから寄付金額を設定すること。そしてしっかり申告をすることです。

納税上限金額は総務省のふるさと納税ポータルサイトでシミュレーションできますので、参考にしてみてください。

申告は、先ほど紹介した年末調整ではできません。確定申告かふるさと納税ワンストップ特例制度を利用することになります。

地元や好きな自治体など、応援したいところを探してみましょう。

貯蓄の方法をとにかくたくさん知る

新社会人は手取りが多い傾向にあるため、貯蓄をするチャンスです。

逆に言えば、2年目以降は手取りが減り、貯蓄ペースが落ちる可能性もあります。今のうちに貯蓄を頑張りましょう。

毎月一定額を貯金するだけでなく、給与天引の積立貯金や財形貯蓄を使うのも1つです。

また投資にチャレンジしたり、保険でそなえたりする同僚もいるでしょう。

それぞれにメリットや注意点があるので、自分に合う方法をとりいれることが大切です。

そのためにはできるだけたくさんの貯蓄方法を知っておきましょう。

■新社会人が貯蓄を増やすために大切なこと

とにかく貯めないと!とお財布のひもをしめているばかりでは、せっかくの社会人生活も窮屈になるでしょう。

将来の見通しを持って、メリハリをつけて貯めることが大切です。

ひとつの目安として、年収半年~1年分の貯蓄は必要といえます(病気や転職などに備えて)。

しかし「いつまでにいくら、どのように貯めるべきか」は、一人ひとりのライフプランによって大きく変わってきます。

ライフプランと聞くと、「いつ結婚するかなんてわからないし、そもそも結婚するかもわからない」と思う方がいるかもしれません。

そのとおりなのですが、だからといって無計画に生活していると、やりくりできなくなる危険性があります。

ライフプランとは、常に修正しながら一生かけて設計していくもの。だから今は仮でいいので、しっかり自分の人生をシミュレーションしてみましょう。

もし30歳で結婚するとしたら

35歳まで実績を積み、独立してみたい

40歳までにはマイホームを建てたい

そんな夢をライフプランに落とし込むことで、具体的な貯蓄目標が生まれます。

そしてライフプランが変わるごとに、しっかり修正していけばいいのです。

もしライフプランの設計が難しいなら、FP(ファイナンシャル・プランナー)に相談してみましょう。

FPはお金の専門家なので、効率的な貯蓄の方法から未来のシミュレーションまで、一緒にしてくれます。

これからの社会人生活を豊かに送るためにも、お金のことはしっかり管理していきましょう。

■初任給の手取りまとめ

初任給の手取りが、実は今後の手取りよりも高い可能性がある根拠についてまとめてきました。

最初は「初任給が一番安いに決まっている!」と思っていた方も、その理由について理解していただけたかと思います。

要点をまとめてみます。

- 入社してすぐは保険料や住民税が引かれないので、手取りが多い

- 奨学金を借りていた方は、10月から返済が始まる

- 保険料控除やふるさと納税を活用すると税負担が軽くなる

- ライフプランをたてることで、効率的な貯蓄ができる

最初は毎月のやりくりに戸惑うこともありますが、今の時点できちんと考えていれば、しっかりと管理できるようになります。

自由と責任が増える社会人。お金と向き合うことで、楽しく過ごしていきたいですね。

執筆者:ニッセンライフ 太田

※本記事では一般的な制度を述べているため、お住まいの自治体や会社によって異なる場合があります。

出典

「令和元年賃金構造基本統計調査結果(初任給)の概況」(厚生労働省)

https://www.mhlw.go.jp/toukei/itiran/roudou/chingin/kouzou/19/01.html

監修者

澤村 聡子(税理士)

澤村聡子税理士事務所代表。

大学卒業後、都市銀行勤務を経て、税理士試験受験・合格。税理士事務所勤務の後、2009年より現職。

一人一人の納税者の人生に寄り添えるよう、丁寧な対応を心がけています。