家計

iDeCoにはデメリットしかないって本当?やめとけと言われる理由と注意点とは

iDeCoは自分で決めた掛金を、自分で選んだ運用商品で運用して老後資金を用意する私的年金制度です。

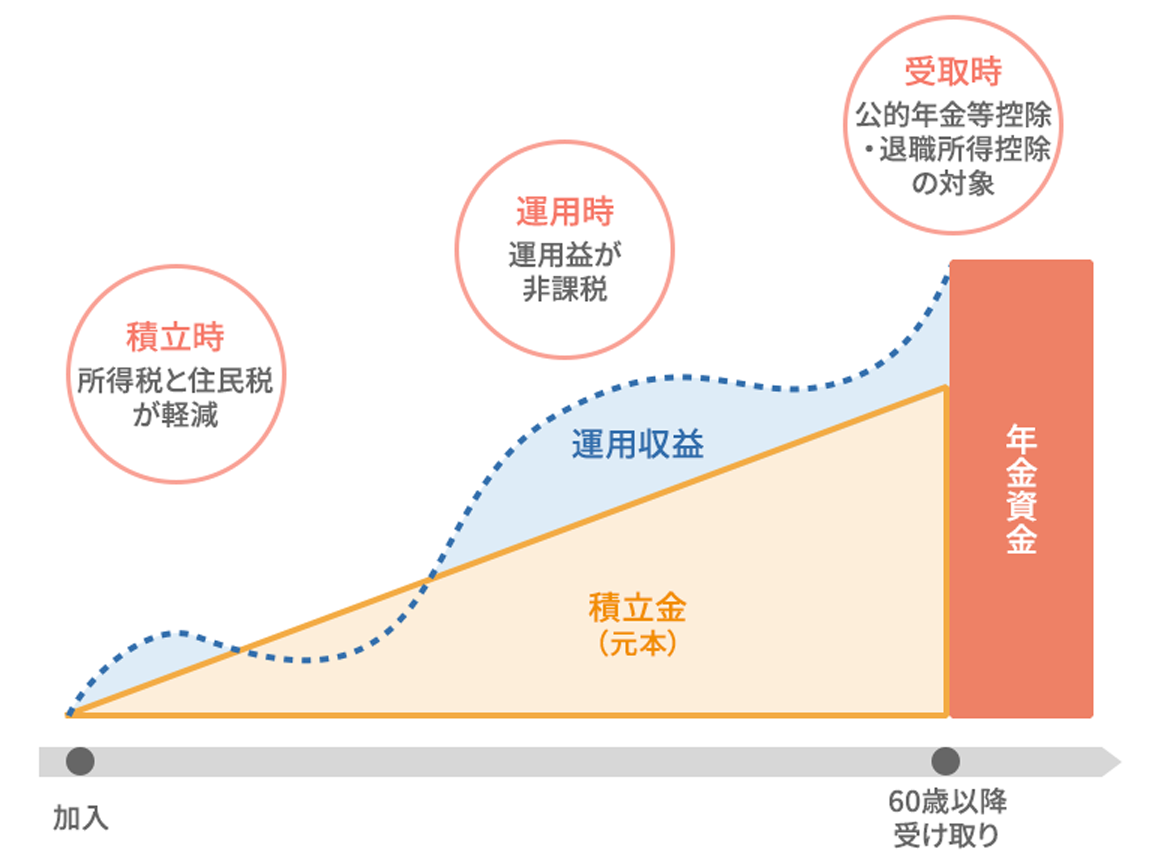

掛金を所得控除できることや、運用益に税金がかからないなどのメリットがあります。

しかし、やめといたほうが良いと耳にして、どのようなデメリットがあるのか気になっている人もいることでしょう。

iDeCoの最大のデメリットは、60歳まで積み立てたお金を引き出せないことです。そのため、60歳までに必要なお金はiDeCo以外の方法で確保することが重要となります。

今回は、iDeCoにどのようなデメリットがあるのかを解説します。メリットも紹介するので、よい面と悪い面を比較し、iDeCoを利用するか決める際の参考にしてください。

そもそもiDeCoはどんな制度?

iDeCo(個人型確定拠出年金)とは、自分で決めた掛金を自分で選んだ運用商品で運用して老後の資産作りをする私的年金制度です。基本的に20歳以上65歳未満*であれば加入可能で、65歳*になるまで掛金を積み立てられます。

*一定の条件があります

積み立てたお金は60歳以降に一時金や年金、あるいはその両方を組み合わせて受け取れます 。

毎月の掛金は月々5,000円から1,000円単位で自由に設定可能です(加入資格などによって上限あり)。そのため、自身の資金計画や家計の状況に合わせて掛金を設定し、無理のない範囲で将来に備えられます。

iDeCoが「デメリットしかない」と言われる理由

iDeCoは「デメリットしかない」と耳にするのはなぜなのでしょうか。その原因として以下の4つの理由があります。

- 原則、60歳までお金を引き出せない

- 毎月の手数料がかかる

- 元本割れのリスクを伴う

- 手続きが煩雑なことが多い

原則、60歳までお金を引き出せない

iDeCoは老後資金を目的としている年金制度であるため、原則として途中解約は認められておらず、60歳になるまではお金を引き出せません 。

また、加入期間によって年金資産を受け取れる年齢が決められており、60歳で受給するには10年以上の加入期間が必要です。10年に満たない場合は、以下のように加入期間によって受給開始可能な年齢が繰り下げられます。

加入期間 | 受給開始可能な年齢 |

|---|---|

10年以上 | 60歳 |

8年以上10年未満 | 61歳 |

6年以上8年未満 | 62歳 |

4年以上6年未満 | 63歳 |

2年以上4年未満 | 64歳 |

1月以上2年未満 | 65歳 |

※60歳以上ではじめて加入した場合は、加入後5年経過した日から受給できる

※受給を開始する時期は上記の年齢から75歳までの間で選択できる

※加入者が死亡した場合は遺族が死亡一時金として受け取れる

このように決められた受給開始可能年齢までお金を引き出すことができないため、iDeCoは60歳以降に使うお金(=老後生活資金)を貯める手段として利用しましょう。

参考:iDeCo(イデコ)の加入資格・掛金・受取方法等|iDeCo公式サイト

毎月の手数料がかかる

iDeCoを利用するためには、加入時や運用中にさまざまな手数料がかかります。必要な手数料は以下のとおりです。

手数料 | 手数料のタイミング | 金額 | 手数料の徴収方法 |

|---|---|---|---|

加入時手数料(国民年金基金連合会) | iDeCoに加入するとき | 2,829円 | 初回の掛金から |

移換時手数料(国民年金基金連合会) | 転職や退職時に企業型確定拠出年金から資産を移すとき | 2,829円 | 毎回の掛金から |

運営管理手数料(掛金を拠出しているとき) | 毎月発生する | 171円*1*2/月+金融機関ごとの手数料 | 毎回の掛金から |

運営管理手数料(新たに掛金を拠出していないとき) | 毎月発生する | 66円*2/月+金融機関ごとの手数料 | 個人別管理資産から |

給付手数料(事務委託先金融機関) | 年金受け取り時 | 440円/1回 | 給付金額から |

還付手数料 | 限度額を超えた拠出を返すなど還付が行われたとき | 1,488円*3*4 | 還付金から |

移換時手数料(運営管理機関) | ほかの金融機関または企業型確定拠出年金、企業型確定給付年金に移すとき | 4,400円 | 個人別管理資産から |

*1 加入者手数料(国民年金基金連合会):105円

*2 口座管理手数料(事務委託先金融機関である信託銀行):66円

*3 還付手数料(国民年金基金連合会):1,048円

*4 口座管理手数料(事務委託先金融機関である信託銀行):440円

このうち、加入時手数料や運営管理手数料は、iDeCoを利用するすべての人にかかります。

なお、運営管理手数料は金融機関によって金額が異なります。

上記の表で記した運営管理手数料(171円や66円)は、iDeCoを運営するために必要な事務手数料のため、どの金融機関でiDeCoを利用する場合でも最低限かかる手数料です。

これに加えて利用する金融機関(運営管理機関)によっては追加で運営管理手数料がかかることもあります。そのため、掛金の拠出時であれば手数料が171円、拠出がない場合は66円を上回る可能性があることを理解しておきましょう。

利息より手数料が上回ると「手数料負け」

先ほど紹介したように、iDeCoでは掛金拠出時に 運営管理手数料として毎月171円+αがかかります。

そのため、あまりリターンが見込めない定期預金だけで運用してしまうと、利息よりも手数料の方がかかってしまうことがあります。

仮に定期預金の金利が年0.1%で100万円の残高があったとしても、年間の利息は1,000円です。

運営管理手数料は少なくとも年間で2,052円(月171円×12ヶ月)かかるため、利息の1,000円を差し引いても1,052円のマイナスとなっていることがわかります。

このように手数料によって利益がなくなることがあるので、運用対象の選定は慎重にならなければなりません。

元本割れのリスクを伴う

iDeCoは金融機関が取り扱っている定期預金や保険、投資信託などから運用先を選べますが、投資信託を選択した場合は元本割れのリスクがあります。

投資信託とは、投資家から集めた資金をまとめて運用のプロが投資・運用する商品のことです。

投資信託には株式や債券などが含まれており、運用成績は経済状況などさまざまな要因によって変わります。したがって、価格が下落することで元本割れを起こす可能性があります。

その代わりに定期預金や保険より高いリターンが得られることもありますが、値下がりのリスクも理解したうえで運用しましょう。

手続きが煩雑なことが多い

会社員の場合は、iDeCoをはじめる際に職場とやりとりしなければならず、手続きに煩わしさがあります。

会社員がiDeCoを開始するには「個人型年金加入申出書」「事業所登録申請書 兼 第2号加入者にかかる事業主の証明書」の2つの書類が必要です。

「個人型年金加入申出書」は加入者が記入する書類です。氏名や生年月日、住所といった個人情報や、基礎年金番号、掛金引落口座、掛金額など必要な情報を記入します。

「事業所登録申請書 兼 第2号加入者にかかる事業主の証明書」は加入者だけでなく、以下のように会社に記入してもらう箇所もあります。

- 事業主の署名

- 企業年金制度などの加入状況

- 申出者を使用している厚生年金適用事業所の住所・名称など

- 連合会への「事業所登録」の有無

- 掛金の納付方法

- 資格取得年月日

また、会社員に限らずiDeCoに加入する際は国民年金基金連合会で加入資格等の確認があるため、運用開始までに時間がかかります。

一方で、同じく非課税で投資できる制度のNISAでは、会社に書類を記入してもらう必要はありません 。加入者のみが必要な情報を記入することで、簡単にNISA口座を開設できます。

このようにiDeCoをはじめる際には、会社へと依頼する手間がかかること、申し込んでから運用開始までに時間がかかることを理解しておいてください。

iDeCoにはメリットがないの?

むしろiDeCoはメリットばかり

続いてiDeCoのメリットを見ていきましょう。先ほど紹介したデメリットと比較し、iDeCoをはじめるかどうかの判断材料としてください。

- 掛金は全額、所得控除の対象となる

- 運用中にでた利益には税金が掛からない

- 個人事業主(自営業)の場合、老後の備えになる

掛金は全額、所得控除の対象となる

iDeCoでは、掛金全額が所得控除の対象となります。

所得控除とは、給料などの所得から一定の金額を差し引ける制度のことです。所得控除によって課税される金額が減ることで、納税額が少なくなります。

iDeCoでは所得控除によって、所得税と住民税の支払い額を減らせます。

実際にどれくらい税負担が軽くなるかを知るために、iDeCo公式サイトの「かんたん税制優遇シミュレーション」を使って、控除される金額を確かめてみましょう。

たとえば、年収400万円の会社員が30歳からiDeCoで毎月10,000円を掛金として積み立てたとします。iDeCoを利用したときと、利用しなかったときの年間の所得税額と住民税額の違いは以下のとおりです。

課税所得・所得税 | iDeCoに加入 | iDeCo未加入 | 軽減額 |

|---|---|---|---|

課税所得(所得税)*5 | 158万4,400円 | 170万4,400円 | - |

課税所得(住民税)*5 | 163万4,400円 | 175万4,400円 | - |

所得税 | 79,220円 | 85,220円 | 6,000円 |

住民税*6 | 16万3,440円 | 17万5,440円 | 12,000円 |

※社会保険料控除は年収の14.39%として計算

*5 課税所得=年収-給与所得控除-社会保険料控除-基礎控除とし、端数金額の処理はなし

*6 一律10%として計算

ご覧のように課税所得がiDeCoの利用によって少なくなることで、年間で所得税6,000円、住民税12,000円の合計18,000円の税金が減っています。

仮に同じ条件で35年間iDeCoを続けたとすると所得税21万円、住民税42万円の合計63万円も支払う税金が減少します。

収入などによって税額は異なりますが、支払う税金が少なくなるのはiDeCoを利用するにあたって大きなメリットといえるでしょう。

参考:かんたん税制優遇シミュレーション| iDeCo公式サイト

運用中にでた利益には税金が掛からない

iDeCoではNISAと同様に運用益は非課税となるため、税金を支払う必要がありません。

通常、金融商品を運用すると運用益に20.315%課税されます。そのため、10万円の運用益が出た場合は20,315円差し引かれ、利益は残った79,685円です。

一方、iDeCoであれば運用益に税金が差し引かれず、そのまま10万円が利益として残ります。

積立期間が長くなると、その分期待できるリターンも大きくなるため、課税された場合との利益の違いが広がります。

たとえば、毎月1万円を利回り3%で30年間積み立てたときの利益の差を見てみましょう。

金融庁の「資産運用シミュレーション」によると、この条件で積み立てたときの30年後の元本は360万円、運用益は222万7,369円、合計額は582万7,369円です。

通常は運用益に課税されるため、約46万円が差し引かれてしまいます。しかし、iDeCoであれば課税されないため、この約46万円も利益として受け取れます。

このようにiDeCoで運用益が課税されない恩恵を受けられるのは、老後資金を増やすうえで大きな利点といえるでしょう。

個人事業主(自営業)の場合、老後の備えになる

iDeCoは個人事業主にとって、老後資金を形成するために非常に魅力的な制度です。

会社員であれば国民年金と厚生年金が受け取れます。一方で、個人事業主の場合は基本的に厚生年金に加入できないため、国民年金だけでは将来受け取れる年金額が手薄です。

厚生労働省が発表した令和4年度のデータを見ると、国民年金だけでは月に受け取れる金額は56,428円ですが、厚生年金も受け取れる場合は14万4,982円です。

このように厚生年金をもらっている人と比べると、単月あたりの受給額は88,554円少なくなっています。

iDeCoでは、個人事業主の拠出限度額が会社員(企業年金がない)の約3倍の月額68,000円と優遇されています。この拠出額を活かしてiDeCoを積み立てることで、不足してしまう老後資金への不安を軽減しましょう。

参考:厚生労働省年金局「令和5年度厚生年金保険・国民年金事業の概況」

iDeCoで損をしないための注意点

iDeCoのメリットとデメリットを理解したうえで、利用してみたいと考えている方もいることでしょう。そんな方に向けて、iDeCoで損しないための注意点を3つ解説します。

- 毎月の拠出額を無理のない範囲で設定する

- 60歳までに必要なお金はiDeCo以外の方法で確保する

- 分散投資をおこなう

毎月の拠出額を無理のない範囲で設定する

iDeCoは毎月の積立資金が必要となるため、無理のない拠出額を設定することが重要です。

iDeCoには拠出限度額がありますが、加入者がその金額をすべて埋めているわけではありません。2024年3月のiDeCo加入者の掛金の平均は以下のとおりです。

加入者*7 | 平均掛金(月) | 拠出限度額(月) | |

|---|---|---|---|

第1号被保険者 | 28,020円 | 68,000円 | |

第2号被保険者 | 14,501円 | 企業年金なし: | 23,000円 |

企業型DC*8に加入: | 20,000円 | ||

DB*9と企業型DCに加入: | 12,000円 | ||

DBに加入: | 12,000円 | ||

公務員: | 12,000円 | ||

第3号被保険者 | 14,810円 | 23,000円 | |

第4号加入者*10 | 47,511円 | 68,000円 | |

*7 年単位で掛金を拠出している人は除く

*8 企業型確定拠出年金

*9 確定給付企業年金、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済

*10 国民年金に任意で加入している人

ご覧のように平均掛金は拠出限度額と離れており、加入者は無理のない範囲で掛金を設定していることがわかります。

月額5,000円から拠出できるので、自分の収支を考慮し、継続できる金額で積み立ててください。

参考:国民年金基金連合会「iDeCo(個人型確定拠出年金)の加入等の概況(2024年3月)」

60歳までに必要なお金はiDecCo以外で確保する

デメリットで紹介したように、iDeCoで積み立てたお金は60歳になるまで引き出せません。それまでに必要な資金はiDeCo以外の方法で用意する必要があります。

結婚や出産、子供の教育費、マイホーム購入、車の購入など、近い将来にまとまったお金が必要な人はとくに注意しましょう。

たとえば、教育費では文部科学省が調査した令和3年度の教育費の平均を参考に求めると、幼稚園から大学までに以下のようにまとまった金額が必要です。

| 公立 | 私立 |

|---|---|---|

幼稚園 | 49万5,378円 | 92万6,727円 |

小学校 | 211万5,396円 | 1,000万1,694円 |

中学校 | 161万6,397円 | 430万9,059円 |

高校 | 153万8,913円 | 316万3,332円 |

大学 | 253万6,757円 | 396万9,723円 |

合計 | 830万2,841円 | 2,237万535円 |

このような資金が銀行預金や保険など で確保できることを見越したうえでiDeCoを利用してください。また、現時点で貯金が少ない人も、まずは貯金を優先したほうが良いでしょう。

参考:文部科学省「令和3年度子供の学習費調査」

参考:文部科学省「私立大学等の令和5年度入学者に係る学生納付金等調査結果」参考2:国公私立大学の授業料等の推移

分散投資をおこなう

分散投資とは複数の商品に運用することで、リスクを抑えられる投資方法です。定期預金や投資信託など異なる資産に運用し、片方の価格が下がったときの影響を小さくすることが期待できます。

iDeCoは自分で金融商品を選んで運用しますが、複数の金融商品を組み合わせることができるので、値動きの異なる金融商品を組み合わせるなどで分散投資を意識しましょう。

また、iDeCoは長期投資が前提となっており、短期投資と比べて安定したリターンが得られやすいといわれています。

老後資金を確実に増やしていくためにも、複数の運用先へ投資しましょう。

iDeCoの利用をおすすめする人・おすすめしない人

最後にiDeCoをおすすめする人とおすすめしない人の特徴を紹介します。iDeCoを利用するか迷ったときの判断材料としてください。

利用をおすすめする人

iDeCoの利用がおすすめな人は以下のとおりです。

- 十分な余剰資金がある人

- 税負担を減らしたいと考えている人

- 自営業など老後資金に不安がある人

収入や貯金が潤沢な方はiDeCoの利用がおすすめです。資金に余裕があることで無理なく続けられるだけでなく、掛金全額が所得控除の対象となるため、税負担の軽減につながります。

また、個人事業主の方など将来の老後資金が不安な方は、iDeCoで資産づくりを進めておくと安心です。

利用をおすすめしない人

以下の条件にあてはまる人はiDeCoの利用をあまりおすすめしません。

- 余剰資金が心もとない人

- 専業主婦(夫)や無職など収入がない・少ない人

- 60歳までに大きな金額を使う予定がある人

iDeCoは毎月の掛金が必要なため、余剰資金が少ない人はおすすめしません。十分な貯蓄ができて余裕が出てきたタイミングで始めてください。

また、パート収入で103万円以下といったように、収入が少ない人は所得税を払っていません。もともと所得税がなければ、iDeCoの所得控除の恩恵を受けられない点にご注意ください。

そのほかに転職や起業を控えており、収入が大幅に減少する可能性がある人も注意が必要です。iDeCoの積立金は60歳までは引き出せないため、いつでも引き出せる資金は、iDeCo以外の方法である程度確保しておく必要があります。

教育資金やマイホームなどまとまったお金が必要な人も加入しないほうが良いでしょう。iDeCoを利用する際は、このような資金を必要なタイミングまでに貯められる目処がたってから検討しましょう。

まとめ

iDeCoは60歳までお金を引き出せないことや、毎月の手数料がかかるなどのデメリットがあります。

一方で、支払う掛金が所得控除の対象となることや、運用益に税金がかからない税制優遇があるのがメリットです。

また厚生年金に加入できない個人事業主の方であれば、自分で年金を積み立てられるため、国民年金だけと比べると老後資金に余裕が持てるでしょう。

メリットとデメリットを理解したうえでiDeCoに興味がある方は、無理のない金額で始めてみましょう。60歳までに必要なお金はiDeCo以外の方法で確保しつつ、コツコツと老後資金の準備をしていきましょう。

・この記事は2024年4月1日時点の情報にもとづいています。