家計

源泉徴収票の税金をチェック!会社員ができる節税対策とは【税理士監修記事】

年末調整を終え、12月の給与は手取り収入が少し増えているかも?なんてワクワクしている人もいるでしょう。

でも給与明細と違い、その時期に受け取る源泉徴収票は見方もよくわからないし、きちんと見たことがない、なんてことはありませんか?

手取り収入を気にする会社員こそ、源泉徴収票は必ずチェックしましょう。

源泉徴収票には、1年間の給与や徴収された税金、社会保険料などの額が書かれています。

会社が納税をしてくれる会社員は税金への意識が低くなりがちですが、増税が続いている今こそ、自分の税金を把握して節税対策に励みたいもの。

源泉徴収票で税金を確認する方法と、会社員ができる節税対策についてご紹介します。

■源泉徴収票で税金を見るとき、重要なのは4項目だけ!

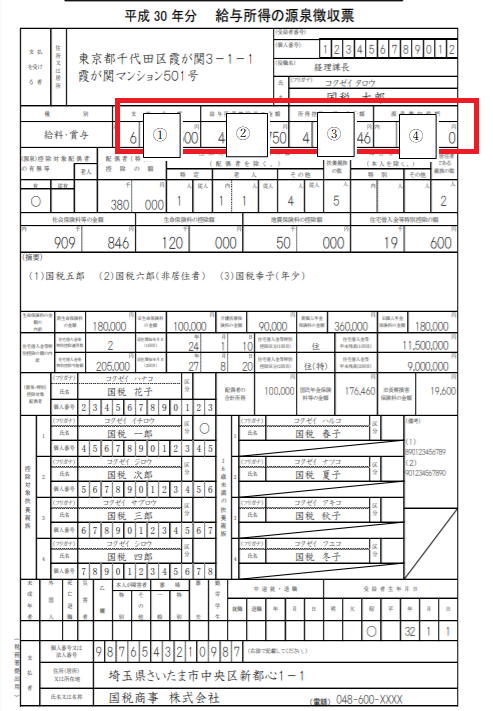

2018年(平成30年)の源泉徴収票を見てみましょう。この画像は税務署提出用のため少し項目が多いですが、見るべきポイントは4つです。

源泉徴収票見本の出典:「平成30年 給与所得の源泉徴収票等の法定調書の作成と提出の手引」(国税庁)

①支払金額:いわゆる税込み年収で、税金や社会保険料を引かれる前の「額面年収」のこと。一般的に「年収」といえばこの支払金額を指す

②給与所得控除後の金額:会社員は給与収入に応じて一定の給与所得控除を受けることができ、その給与所得控除を差し引いた金額

③所得控除の額の合計額:年末調整できる所得控除の金額の合計額を指す。確定申告が必要な医療費控除や寄付金控除の金額は書かれていない。同じ給与を受け取っていても手取り収入が人によって違うのは、所得控除の金額も影響している

④源泉徴収税額:1年間に支払った所得税の合計額。会社は毎月、従業員に支払う給与や賞与などから所得税を徴収して代わりに税務署に納めている。このとき徴収されている所得税額はざっくり計算したものなので、年末調整という手続きで本来支払うべき所得税額を計算し、12月の給与で金額の差異を調整している。

①から④の項目を押さえたら、次は所得税の計算方法について知っておきましょう。

■源泉徴収票で税金を計算してみよう!会社員の所得税計算方法

所得税の計算は一見複雑ですが、手順に沿って計算していけば誰でもできるものです。

源泉徴収票をもらったら、まず税金額をチェックして間違いがないか、税金の払いすぎはないかなどを確認するようにしましょう。

<会社員の所得税計算方法>

・ステップ1:「①支払金額(年収)」―給与所得控除=「②給与所得控除後の金額」

・ステップ2:「②給与所得控除後の金額」―「③所得控除の額の合計額」=「課税所得」

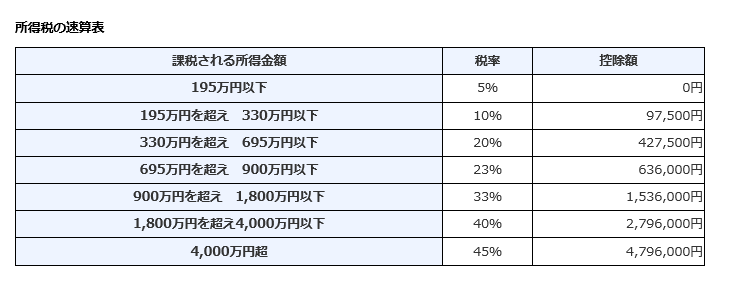

・ステップ3:課税所得×所得税率(*下記速算表を参照)=所得税額

・ステップ4:所得税額―税額控除(住宅ローン減税など)=基準所得税額

・ステップ5:基準所得税額×(1+復興特別所得税2.1%)=「④源泉徴収税額」

速算表の出典:「所得税の税率」(国税庁)

上述したとおり、給与は同じでも手取り収入が人によって違うのは所得控除や税額控除が大きく影響しているからです。

所得税の計算式を見てみても、各控除が税額を左右していることがよくわかるのではないでしょうか。

税額控除である住宅ローン控除などはマイホーム購入が前提のため気軽に取り組むのは難しいですが、様々な種類の所得控除であれば特性を理解して、税金を少なくすることも可能なのです。

■源泉徴収票の所得控除から、税金対策を考えよう

源泉徴収票の「所得控除の合計額」とは、各所得控除の合計金額です。

年末調整で所得控除できる項目を見てみましょう。

※所得控除は所得税と住民税それぞれに適用されますが、下記の控除金額は所得税のものを示しています。

人に対する控除

基礎控除:納税者全員に適用され、一律で38万円控除される

配偶者控除及び配偶者特別控除:所得が一定額以下の配偶者を持つ、合計所得金額1000万円以下の納税者に適用される控除。所得や配偶者の年齢により控除額が異なるが、最高48万円まで控除される

扶養控除:納税者に所得税法上の扶養親族がいる場合、扶養親族の年齢や同居の有無に応じて最高58万円まで控除される

寡婦(寡夫)控除:納税者が離婚や死別などで配偶者と離別するなど、一般的な寡婦(寡夫)の要件に当てはまる場合は最高38万円まで控除される

障害者控除:納税者自身や配偶者、扶養親族などが所得税法上の障害者に該当する場合、障害の状態などにより最高75万円まで控除される

勤労学生控除:納税者自身が所得税法上の勤労学生に該当する場合、一律27万円控除される

支払いに対する控除

社会保険料控除:本人や配偶者の社会保険料(年金保険料や健康保険料、雇用保険料など)を支払った場合、支払った全額を控除される

生命保険料控除:生命保険や医療保険の保険料を支払った場合、保険の種別や保険料額に応じて最高12万円まで控除される

地震保険料控除:地震保険料を支払った場合、保険料額に応じて最高5万円まで控除される

小規模企業共済等掛金控除:納税者が小規模企業共済法に規定された共済契約に基づいて掛金を支払った場合、掛金の全額が控除される(個人型確定拠出年金のiDeCoも対象)

人に対する控除は、自分自身や家族などの環境で決まるため、容易にコントロールしにくいものです。しかし支払いに対する控除は、ある程度コントロールすることが可能です。

生命保険料を見直したり、iDeCoの加入を検討したりして支払金額を調整し、うまく所得控除を活用しましょう。

人に対する控除は、支払っている人に対して所得控除されるため、共働き夫婦の場合はそれぞれの控除枠を上手に活用することが大切です。

夫が住宅ローン減税を受けている場合、控除の額が大きく、複数の所得控除を活用しきれない可能性があります。その場合は妻が生命保険料等を支払い、妻の所得控除枠を使った方が世帯全体の税金を下げられます。

■源泉徴収票の税金が高い?会社員でもできる節税対策で手取り収入を増やそう

毎年なんとなく源泉徴収票を受け取っていたという方は、ご紹介した方法を参考に、改めて税金について考えてみてください。

所得税や社会保険料はここ10年の間に、少しずつ引き上げられています。

給与が増えても、その分税金などで引かれる金額が多ければ手取り収入は減る一方です。税金とうまく向き合い、手取り収入を増やしていくための対策を始めましょう。

※この記事は2018年11月時点の法律・情報にもとづき作成しているため、将来、法律・情報・税制等が変更される可能性があります。